Lauren est en pleine recherche d’appartement, une tâche pas facile ! Pour expliquer les prix étonnamment hauts des prix de l’immobilier, nos économistes se penchent sur le sujet des bulles spéculatives. Le jeudi noir de 1929, ça vous parle ?

Définition

Une bulle spéculative est une situation dans laquelle le prix de marché d’un actif financier ou d’un bien s’éloigne sensiblement à la hausse de sa valeur fondamentale, c’est-à-dire de sa « vraie » valeur telle qu’elle peut être estimée en référence aux valorisations passées et aux flux de revenus ou de profits futurs anticipés.

Ainsi, les prix de certains actifs (matières premières, actions, immobilier…) grimpent régulièrement puis, sous l’effet d’une euphorie ambiante, s’envolent comme des bulles avant de chuter lourdement lorsque les bulles éclatent. Comment l’expliquer ? Parce que Les acteurs parient à la hausse et espèrent des gains en vendant ultérieurement plus cher ce qu’ils ont acheté. Désireux de gagner encore plus d’argent, les investisseurs achètent au-delà de leurs besoins. En effet, le paradoxe fait qu’un prix plus élevé accroît la demande ! Et puis, d’un seul coup, un grain de sable vient enrayer la dynamique haussière… les investisseurs ne prévoient plus de hausse, générant un mouvement de vente massive. Une baisse des prix s’ensuit, puis leur chute massive selon un mécanisme identique à celui qui les avait fait grimper.

Enjeux

L’éclatement d’une bulle spéculative entraîne des conséquences financières et économiques très importantes pouvant entraîner une récession voire plus : des sommes très élevées se volatilisent avec la chute des cours, ruinant de nombreux investisseurs. S’enclenche alors un effet néfaste pour l’économie : les pertes financières subies par les investisseurs institutionnels (banques, compagnies d’assurance) les fragilisent et les obligent à réduire leurs financements à l’économie. De leur côté, les ménages ayant perdu une grande part de leurs économies réduisent leur consommation pour compenser cette perte de richesse.

C’est pourquoi les autorités financières cherchent à éviter que des comportements spéculatifs ne débouchent sur la formation de bulles, notamment en surveillant l’activité sur les marchés financiers et en alertant les investisseurs lorsque le risque d’apparition de bulle se manifeste. Des réglementations limitent les comportements spéculatifs de la part des institutions financières et visent à renforcer la stabilité financière, c’est-à-dire à s’assurer que la défaillance de l’une d’elle ne provoque l’effondrement de tout le système financier.

Exemple

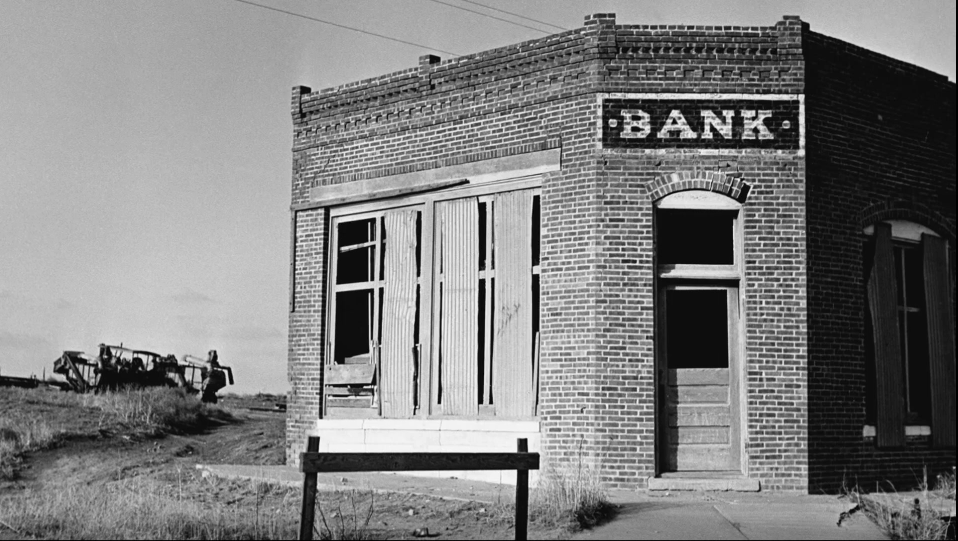

À la fin des années 1920, les États-Unis connaissaient une expansion économique exceptionnelle, marquée par la hausse sensible de la production industrielle et du pouvoir d’achat des ménages. Dans ce climat, la spéculation boursière s’était emparée du pays, et de très nombreux américains investissaient toute leur épargne sur le marché des actions ou s’endettaient pour le faire, tant les perspectives de plus-values semblaient importantes. La poursuite du mouvement spéculatif entretenait ainsi la formation d’une bulle sur l’ensemble du marché des actions.

Toutefois, dès le début 1929 les premiers signes d’un essoufflement de la croissance économique étaient apparus. Dans ce contexte, les premières prises de bénéfices se multiplient en septembre et finissent par provoquer un repli des cours boursiers. Mais la baisse s’accentue mi-octobre et le jeudi 24, c’est la panique : l’indice Dow Jones s’effondre de près de 25% en séance. Du 22 octobre au 13 novembre la chute des cours atteint 39%. Les épargnants sont ruinés, les banques sont entrainées dans la chute des spéculateurs imprudents. La Banque centrale américaine, la Fed, réagit tardivement et de façon inappropriée en augmentant les taux d’intérêt : elle favorise ainsi la contraction de l’activité et le pays, puis le monde, tomberont dans la grande dépression des années 1930.

Testez vos connaissances avec notre quiz !

Publié le 09 Mai 2022. Mis à jour le 20 Novembre 2023

Explorez aussi...

-

Les clés de l’éco, Crises, La crise de 1929

Focus sur les 90 ans de la Grande Dépression

-

Les clés de l’éco, Crises, La crise de 1929

Le krach boursier de 1929

-

Les clés de l’éco, Marchés, Marchés financiers, La spéculation

Les enjeux du trading sur le marché des actions

-

Les clés de l’éco, Marchés, Marchés financiers, La spéculation

Débat : Comment limiter les excès sur les marchés financiers ?

-

Les clés de l’éco, Marchés, Marchés financiers, La spéculation

Placements en actions